Realizado em parceria pela ABES, BR Angels e Solstic Advisors, estudo mostra que 86% dos empresários acreditam que o momento é positivo para fusões e aquisições

Entre os que planejam fechar alguma operação, 66% têm interesse no setor de tecnologia; e-commerce (5,7%) e logística (5,7%) vêm em seguida

Devido aos desafios do cenário econômico atual, as operações de M&A são vistas como promissoras por 86% dos empreendedores e executivos de alto escalão de empresas brasileiras, sendo que 50,5% pretendem realizar alguma transação nos próximos 12 meses.

Os dados foram revelados pela “Pesquisa ABES/BR Angels/Solstic Advisors: percepções sobre fusões e aquisições no atual cenário do mercado brasileiro”, realizada em parceria pela Associação Brasileira de Empresas de Software (ABES), uma das entidades mais representativas do setor de Tecnologia da Informação e Comunicação do país, o BR Angels Smart Network, associação nacional de investimento-anjo composta por mais de 150 empreendedores e CEOS de importantes empresas, e a Solstic Advisors, empresa especializada em operações de M&A (Fusões e Aquisições) e em captação de recursos.

O estudo, realizado em julho de 2021 com a participação de 105 executivos de alto escalão, revela que os setores que mais devem anunciar operações de M&A nos próximos meses são tecnologia (66%), e-commerce (5,7%) e logística (5,7%). A maior parte dos entrevistados (35,8%) pretende investir entre R$ 1 milhão e R$ 5 milhões em aquisições; 17% planejam aplicar entre R$ 5 milhões e R$ 15 milhões e 9,4% consideram valores entre R$ 30 milhões e R$ 50 milhões. Apenas 3,8% afirmaram que devem aportar mais de R$ 50 milhões. Já 30,2% dos entrevistados preferiram não abrir as quantias.

Para Orlando Cinta, fundador e CEO do BR Angels, as startups têm muito a ganhar com o aumento das operações de M&A no país. “Nosso levantamento mostra uma aceleração do M&A após a pandemia, o que traz um cenário promissor especialmente às startups e negócios que tragam soluções inovadoras e complementares em diversos mercados. As fusões e aquisições são ótimas oportunidades para os novos empreendedores escalarem seus negócios rapidamente com outras empresas já consolidadas em seus segmentos”, declara.

Avanço do Corporate Venture

Entre os executivos entrevistados, 13,3% afirmaram ter participado de operações de M&A nos últimos dois anos. Destes, 50% realizaram transações no mercado de TI, enquanto 14,3% escolheram o varejo e outros 14,3% o setor financeiro.

“As baixas taxas de juros mundo afora e a alta liquidez oferecida por bancos centrais impulsionaram as bolsas de valores e aqueceram o cenário de fusões e aquisições, especialmente em 2020. Essa tendência se mantém”, comenta Flávio Batel, sócio-fundador e CEO da Solctic Advisors.

De acordo com o estudo, os esforços voltados a fusões e aquisições devem ganhar destaque ao longo dos próximos 24 meses. Para isso, 23,8% dos entrevistados pretendem implementar um programa de Corporate Venture para investir ou adquirir negócios externos iniciantes. Porém, hoje, a maioria (75,2%) não tem uma área de M&A estruturada na empresa. Dos 24,8% que dispõem de uma área voltada para esse fim, 10,5% contam com um departamento externo, apenas 7,6% detém a estrutura internamente e só 2,9% tem uma estrutura dedicada a Corporate Venture.

O que os investidores analisam

Na hora de realizar uma transação de M&A, a maioria dos entrevistados (63,8%) avalia o modelo de negócio da empresa a ser investida ou adquirida*. Além disso, os executivos também analisam escalabilidade (52,4), inovação (50,5%), saúde financeira (43,8%), equipe e liderança (41%), valuation (33,3%), cultura organizacional (27,6%) e governança (25,7%).

Já entre os motivos que os levam a considerar a operação*, em primeiro lugar aparece a possibilidade de aumentar o market share (42,9%). Outras razões que incentivam a decisão são a incorporação de tecnologias (35,7%), a aceleração da transformação digital (21,4%), a inclusão de talentos (21,4%), a entrada em novos mercados e segmentos (21,4) e o ganho de competitividade (14,3%).

Tecnologia é a bola da vez

Com a aceleração da transformação digital como um dos impactos da pandemia, 81,9% dos entrevistados afirmaram ter feito algum movimento no intuito de adequar seus negócios à nova realidade, o que poderá fortalecer o cenário para fusões e aquisições especialmente no setor de TI. O estudo mostrou que 50,6% aumentaram investimentos no setor de TI. Destes, 85,1% investiram em softwares, como SaaS e Cloud, além de compra de hardwares e equipamentos (40,2%) e serviços como manutenção e instalação (39,1%).

“Se aproximar de negócios de tecnologia acabou se tornando duplamente vantajoso nesse cenário. Primeiro, pelo momento promissor do segmento diante da transformação digital. Segundo, para suprir a própria necessidade de contar com esses recursos em casa. Esses são alguns dos motivos que devem contribuir para vermos mais operações de M&A no mercado de tecnologia nos próximos meses”, completa Rodolfo Fücher, presidente da ABES.

Metodologia

A “Pesquisa ABES/BR Angels/Solstic Advisors: percepções sobre fusões e aquisições no atual cenário do mercado brasileiro” foi realizada durante julho de 2021 e coletou respostas de 105 empresários e executivos de alto escalão em empresas brasileiras de segmentos diversos, como tecnologia, serviços, educação, varejo, indústria e agronegócio. O objetivo principal foi entender como os empresários enxergam o mercado atual para a realização de fusões e aquisições.

*questão de múltipla seleção.

Sobre a ABES

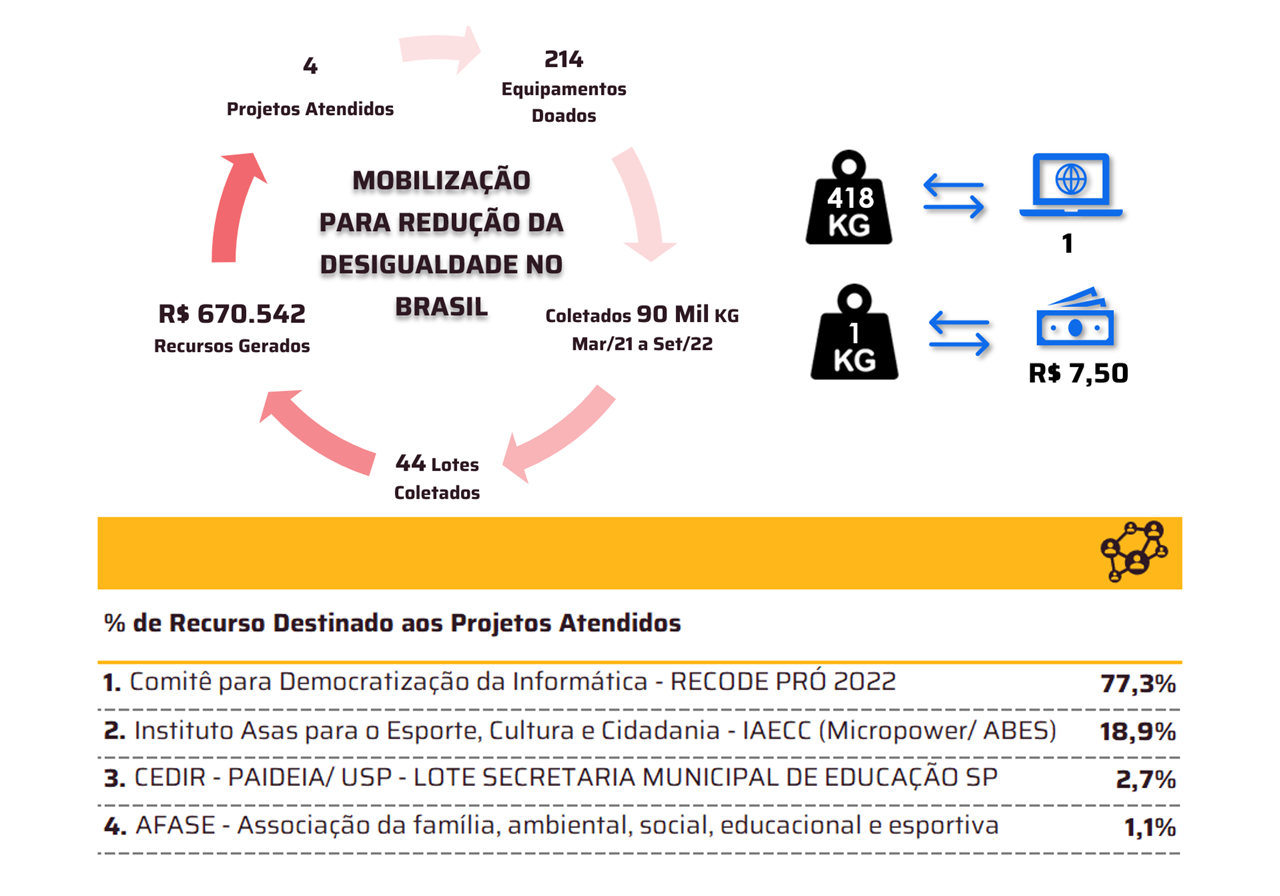

A ABES (Associação Brasileira das Empresas de Software), tem como propósito contribuir para a construção de um Brasil mais Digital e menos desigual, no qual a tecnologia da informação desempenha um papel fundamental para a democratização do conhecimento e a criação de novas oportunidades para todos. Nesse sentido, tem como objetivo assegurar um ambiente de negócios propício à inovação, ético, dinâmico, sustentável e competitivo globalmente, sempre alinhado a sua missão de conectar, orientar, proteger e desenvolver o mercado brasileiro da tecnologia da informação.

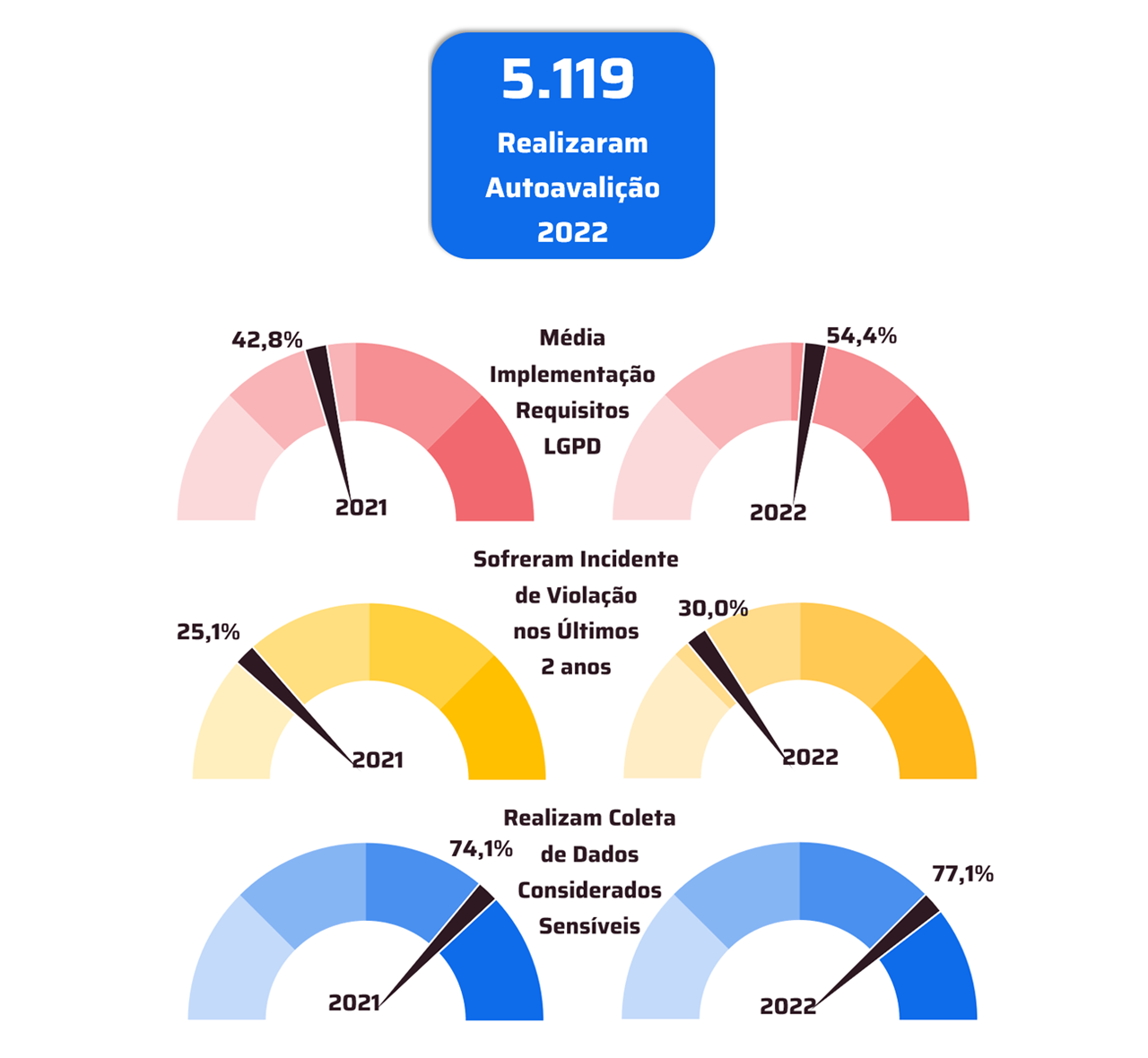

Desde sua fundação, em setembro de 1986, a ABES busca ser relevante para seus associados e referência nacional e internacional do setor de tecnologia. Recentemente, a entidade lançou em parceria com a EY, o diagnóstico LGPD, ferramenta on-line gratuita e o índice LGPD/ABES, com o objetivo de ajudar as empresas a analisarem seu nível de adequação perante a LGPD (Lei Geral de Proteção de Dados). Com a base nos mais de 3 mil diagnósticos realizados, o índice LGPD ABES, apontam que cerca apenas 40% estão em conformidade com a LGPD, mais detalhes acesse: https://diagnosticolgpd.abes.org.br/.

Atualmente, a ABES representa aproximadamente 2 mil empresas, que totalizam cerca de 85% do faturamento do segmento de software e serviços no Brasil, distribuídas em 24 Estados brasileiros e no Distrito Federal, responsáveis pela geração de mais de 210 mil empregos diretos e um faturamento anual da ordem de R$ 80 bilhões em 2020.

Sobre o BR Angels

Formado em 2019, o BR Angels Smart Network é uma associação nacional composta por mais de 150 empreendedores e CEOS de importantes empresas que, além de capital financeiro, entregam capital intelectual, valorizando sobretudo o conceito de smart money.

Com perfis variados em alta gestão, recursos humanos, finanças, vendas, marketing, tecnologia, entre outros, os integrantes do BR Angels são todos C-Level e estão conectados a grandes companhias que, juntas, somam mais de R$ 1 trilhão em valor de mercado.

O BR Angels surge não só para preencher a lacuna de atuação com smart money identificada entre os grupos de investimento anjo do Brasil, mas também para suprir a falta de associações compostas por CEOs, conselheiros e importantes empreendedores dentro do segmento de startups no país.

Inicialmente, o foco do BR Angels está em negócios que operam nos segmentos B2B, B2B2C e B2C, dentro dos quais o smart money possa ser amplamente empregado por meio de mentorias. Deste modo, o grupo espera auxiliar iniciativas sólidas de empreendedorismo para que possa contribuir de maneira efetiva com o desenvolvimento econômico do Brasil e da América Latina.

Sobre a Solstic Advisors

Fundada em março de 2019 na capital paulista, a Solstic Advisors é uma boutique de Fusões & Aquisições especializada em operações de M&A para empresas do segmento middle market, isto é, negócios de médio porte com faturamento anual de até R$ 500 milhões, principalmente localizados em cidades do interior do Brasil. Outro serviço oferecido pela empresa é o de capital advisory (processos de captação de recursos para crescimento).

Um dos principais diferenciais da Solstic Advisors é oferecer aos seus clientes nas operações de M&A, sem custos adicionais, um Corpo de Conselheiros Consultivos com sólida experiência em gestão formado por executivos C-Level ou empreendedores dos mais diversos setores, como Theo van der Loo, ex-CEO da Bayer no Brasil; Marly Parra, sócia da iHub Investimentos e membro da Comissão de Ética em Governança do IBGC; Fabio Fernandes, Head Global das Unidades Lide; Dionísio Freire, sócio-fundador da Vogel Telecom e Breno Silva, Managing Director para EMEA do Qintess.